FX テクニカル分析

過去の動きから未来の動きを予測する分析方法ですが、私がこの分析方法をとる際に学んだ考え方といいますか、ツールがあります。サポートレジスタンス、ダウ理論、フィボナッチリトレースメントなどです。

これらを組み合わせて検証を通して自身のトレードルールを見つけていきました。最初は過去チャートを使って練習をしていきましたが、使い方が最初はつかめないものもあり、FX塾で質問をかなりやってやっと使えるようになった経緯もあります。

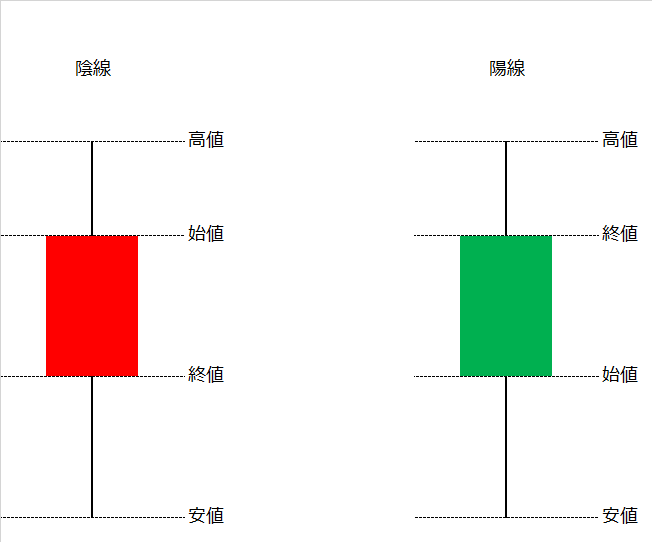

1.ローソク足

価格の始値、終値、高値、安値を表現しているものです。始値は最初についた価格、終値は最後についた価格、高値は当時時間帯について一番高い価格、安値は逆に一番安い価格のことです。

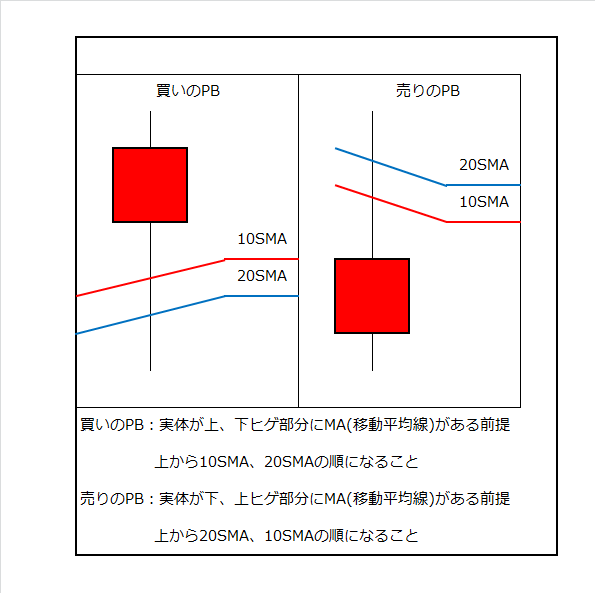

2.PB(ピンバー)

テクニカル分析をしていく上でプライスアクションの一つです。画像のようなローソク足で実体が上部にあり、実体とヒゲが1:3の状態になっていることと、MA(移動平均線)の10SMA、20SMAのいずれか、もしくは両方がヒゲに当たっていることが条件です。

ローソク足の実体が上部であれば買いのPB、逆に下部にあれば売りのPBであり、プライスアクションとして有効な考え方です。このPBだけでFXトレードをしているトレーダーもいるくらい、有効なものとされています。

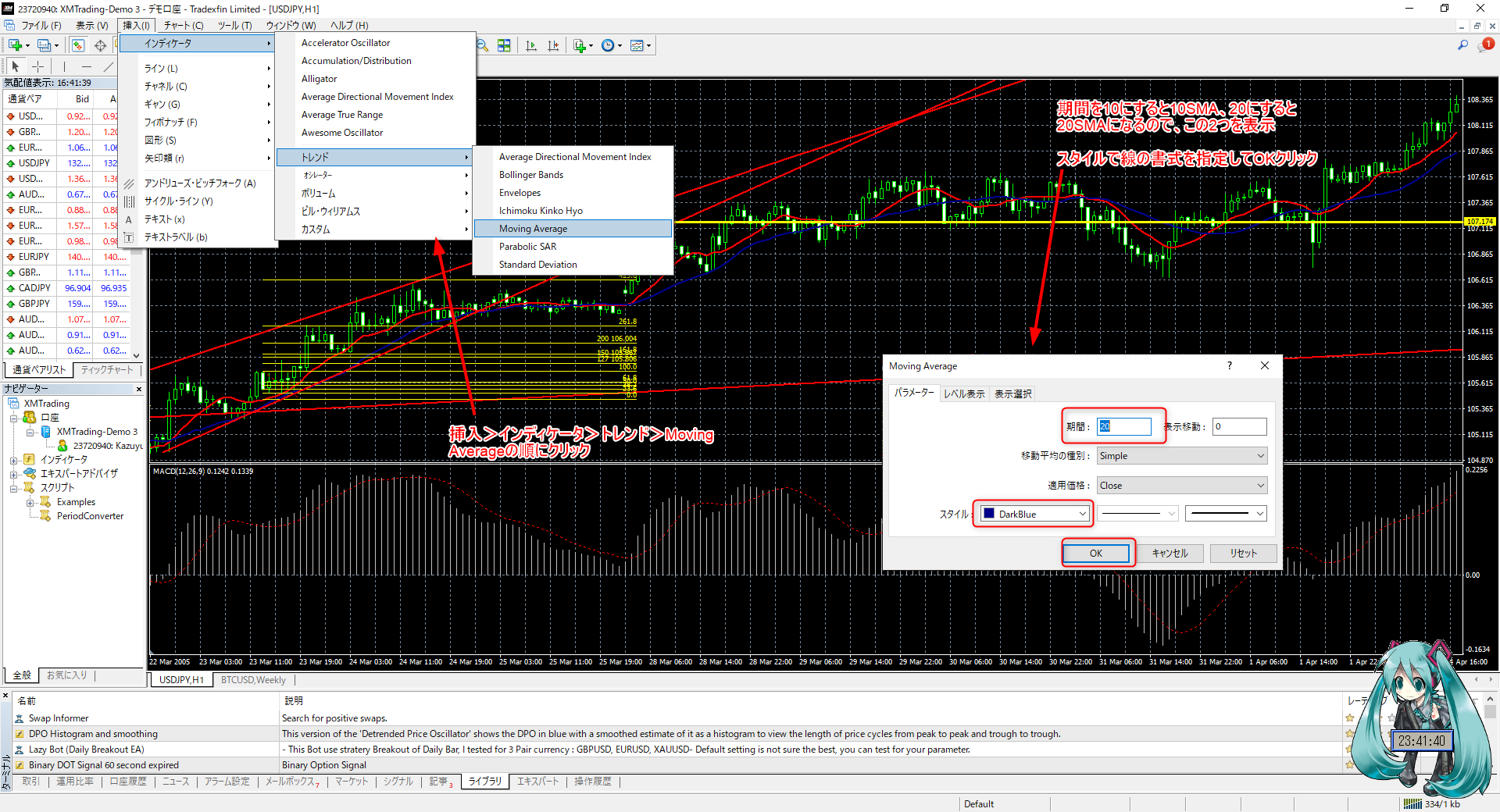

参考:移動平均線(MA)表示方法

MT編

挿入>インディケータ>Moving Average

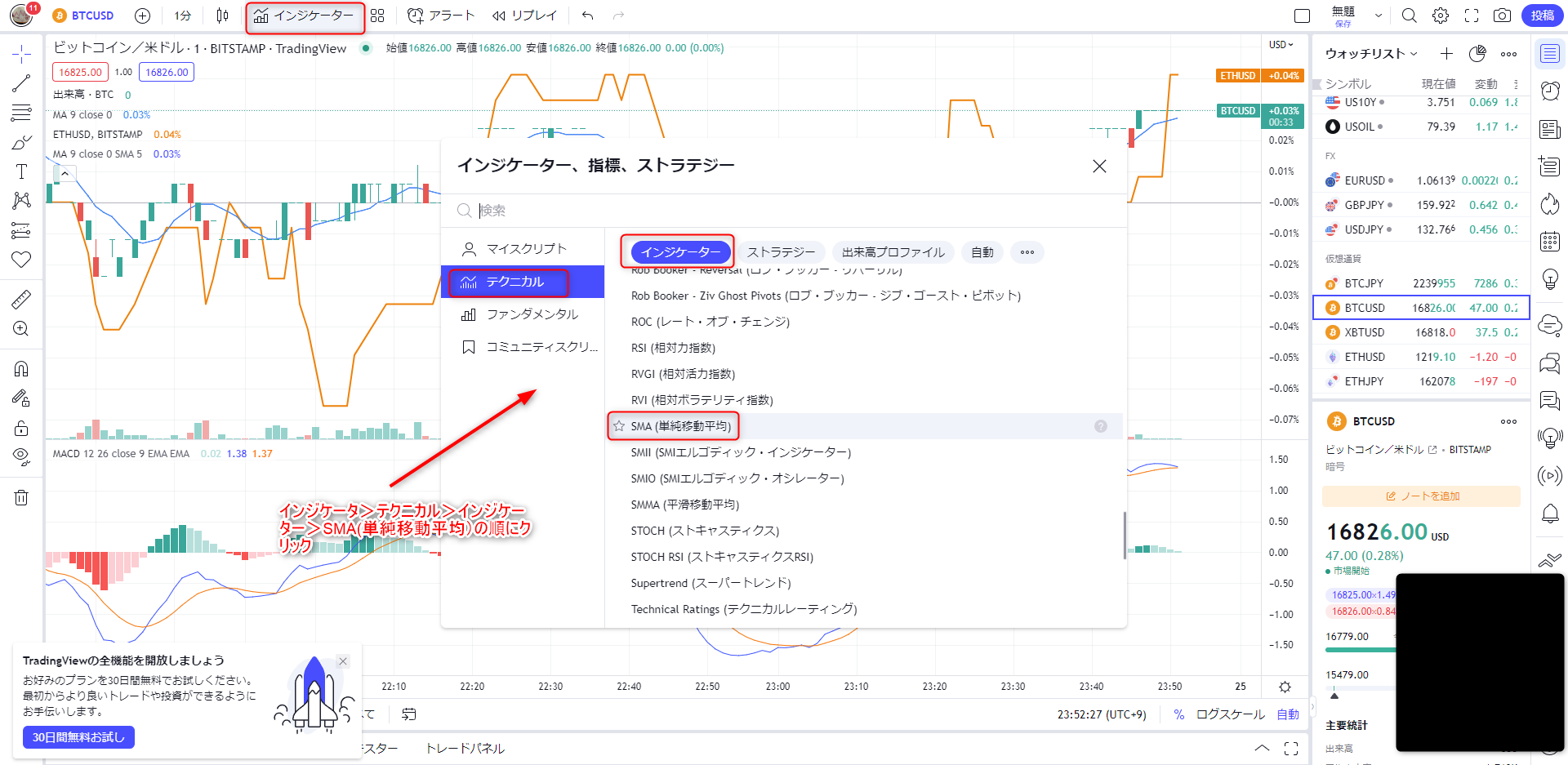

tradingview編

インジケーター>SMA

3.ダウ理論

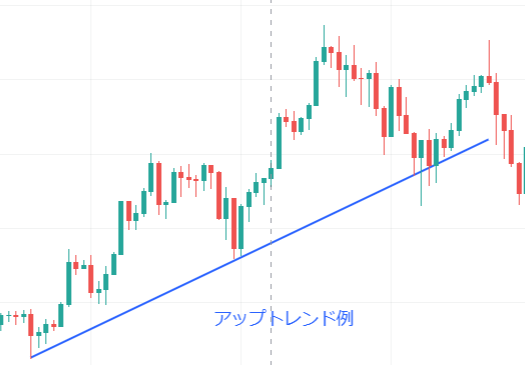

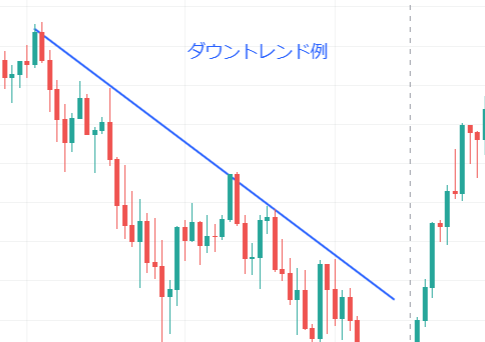

価格帯上昇傾向にあるか下落傾向にあるかを表します。ローソク足の高値と安値がともに切りあがって推移している場合はアップトレンド、逆にともに切り下がって推移している場合はダウントレンドといいます。

参考

■アップトレンド

■ダウントレンド

4.トレンドライン

相場の傾向、価格が上昇傾向にあるのか下落傾向にあるのかを示すツールでアップトレンドの場合は、各ローソク足の安値部分で線を引いたもので、ダウントレンドの場合は各ローソク足の高値部分で線を引いたものです。

このトレンドですが、アップトレンド、ダウントレンドそれぞれ初期、中期、終期があります。つまりトレンド転換直後(初期)、トレンド転換後、再度転換なくある程度継続した時点(中期)、トレンド転換から過去の天井圏付近まで進んだ時点(終期)です。

エントリータイミングは初期から中期であり、終期ではエントリーは非推奨のタイミングです。この時点でエントリーするといわゆる高値掴みをする可能性が初期、中期と比べると格段に上がります。なので、理想は初期、遅くとも中期、終期は転換を見極めるタイミングとしてエントリーせずに待つタイミングという考え方です。

4-1.アップトレンド

4-2.ダウントレンド

5.チャートパターン

FXトレードをする上で利益を上げやすいのがトレンド転換(アップトレンド→ダウントレンドまたはダウントレンド→アップトレンド)直後付近でエントリーすることですが、この転換の前にパターンが出ることが多いです。これがチャートパターンです。

例えばダウントレンド中にダブルボトムが出た場合、その後アップトレンドに転換したり、逆にアップトレンド中にダブルトップが出た場合、その後ダウントレンドに転換したりします。私自身、この2つはFXのテクニカル分析をする上でよく使っています

5-1.ダブルボトム

5-2.ダブルトップ

チャートマスターアカデミー |